Se constituer un patrimoine immobilier est très important pour pouvoir faire face à l’avenir et aux éventuelles surprises de la vie. L’option de l’immobilier locatif est particulièrement indiquée pour les particuliers. En investissant dans l’immobilier neuf à Toulouse, vous pourrez profiter de compléments de revenus et réduire vos impôts par la même occasion. Dans cet article, nous vous expliquons comment constituer, puis développer votre patrimoine.

Profiter d’un rendement locatif attractif en vous constituant un patrimoine immobilier

Comment se constituer un patrimoine immobilier – Une maison miniature et des piles de pièces © Thannaree Deepul – Shutterstock

Pour commencer, il est important de souligner que le patrimoine peut prendre différentes formes et peut être constitué de manière progressive, selon vos objectifs et vos besoins. Chacun envisage de se construire un patrimoine à un moment précis de sa vie, que ce soit pour compléter ses revenus en investissant dans l’immobilier, pour engranger un capital pour bien préparer sa retraite ou tout simplement pour en faire sa résidence principale. Avant de se constituer un patrimoine immobilier, il est primordial de cibler ses priorités et ses objectifs.

Dans cette optique, il est conseillé de commencer le plus tôt possible pour se donner les moyens de multiplier les objectifs et prévoir de nouveaux placements. En prenant ce type de précaution, vous pourrez vous assurer une sécurité en cas d’imprévus et vous pourrez faire face aux péripéties de la vie.

Les premières étapes à franchir pour se constituer un patrimoine immobilier

Dans un premier temps, il sera nécessaire de définir précisément votre profil investisseur et décider du type de patrimoine que vous souhaitez. Pour cela, il vous faudra vous poser les bonnes questions : « Quel est votre budget ? », « Quels sont vos objectifs ? » ou encore « Est-ce que vous êtes prêt à prendre des risques ? ». Une fois que vous aurez les réponses, vous pourrez vous concentrer sur les prochaines phases. L’étape suivante consistera à trouver un support d’épargne. Parmi les solutions les plus utilisées, on citera, entre autres : les Plans Épargne Actions (PEA), les produits d’épargne logement (CEL et PEL) ou encore le Plan Épargne Retraite. Les jeunes, dès leur entrée dans la vie active, pourront se tourner vers l’épargne pour se constituer un apport, afin de pouvoir investir dans un bien immobilier un peu plus tard. Ainsi, vous pourrez fixer un taux d’épargne en adéquation avec vos besoins et vos contraintes. Rappelons que le patrimoine regroupe tout ce qu’un individu possède, à savoir : les œuvres d’art, les biens immobiliers, les actions, les titres, etc.

Élaborer une stratégie patrimoniale

La préparation de la construction, du développement et de la fructification d’un patrimoine n’est pas facile et demande beaucoup de temps. L’établissement d’une stratégie patrimoniale s’impose afin de gérer vos placements en toute sérénité. Pour éviter de faire des erreurs et de perdre de l’argent, il est fortement conseillé de travailler avec un conseiller en gestion de patrimoine. Ce dernier définira avec précision la stratégie idéale à adopter selon votre situation et vous accompagnera dans tout le processus, jusqu’à la déclaration des impôts.

Quel type de bien acheter ?

Une fois que vous aurez réglé les points concernant votre budget, vous devrez déterminer le type de bien à acheter. Ces deux paramètres sont étroitement liés. Il est cependant possible de modérer vos ambitions et sélectionner des biens qui ne coûtent pas trop cher à l’achat mais qui proposent une rentabilité élevée. Les prix des biens immobiliers dépendant de plusieurs facteurs, il est important de prendre son temps pour trouver la perle rare. Selon votre budget, vous aurez le choix entre : les petites surfaces, les appartements avec plusieurs pièces et les maisons.

Les petites surfaces

Pour les budgets les plus restreints, l’achat d’un studio ou d’un appartement de deux pièces est le plus indiqué. Pour trouver les meilleurs prix dans ce secteur du marché, il faut éviter l’hyper centre. Les prix y sont aujourd’hui très élevés. L’avantage avec les petites surfaces, c’est que la demande locative est très forte et la rentabilité annuelle est de 4 à 6 %. Les zones situées non loin des transports en commun et des universités sont les plus recherchées. Les risques de vacance locative y sont faibles.

Le seul souci, notamment avec les typologies comme les studios, c’est que les occupants sont souvent des étudiants ou jeunes gens. Cela signifie donc qu’ils occuperont le logement seulement pour une courte période et que le turn-over sera plus fréquent. De plus, à chaque changement de locataire, vous devrez peut-être faire quelques petits travaux de réfection.

Les grands appartements

Comment se constituer un patrimoine immobilier – L'intérieur d’un grand appartement © New Africa – Shuttertstock

Avec un appartement de 3 pièces et plus, votre cible sera principalement les familles avec un ou deux enfants, ainsi que les familles nombreuses. Dans ce genre de cas, les locataires resteront plus longtemps, mais le coût du bien immobilier est plus important que celui d’un studio. Ici encore, le mieux est de s’éloigner du centre-ville pour trouver de bons prix. Prenez cependant le temps de trouver un bien immobilier situé à proximité des commerces et des services du quartier pour attirer les locataires.

Si vous souhaitez viser un public jeune et estudiantin, vous avez la possibilité de faire une colocation et de proposer les chambres à la location.

Les maisons

Ceux qui ne veulent pas investir dans un appartement pourront acheter une maison. Il faudra toutefois avoir un budget assez conséquent pour cette option. Il est assez facile de louer ce type de logement, la demande des familles aisées souhaitant s’installer dans une maison est en pleine croissance. Il s’agit d’un investissement sûr, mais la rentabilité est beaucoup moins élevée que pour celui d’un appartement, étant donné que les prix sont très élevés. Pour une maison d’environ 90 m2, il faudra avoir un budget entre 150 000 et 200 000 €, les travaux de rénovation y compris.

Investir en Pinel pour se constituer son patrimoine immobilier

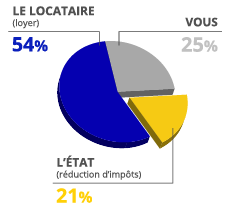

Le dispositif Pinel peut vous être d’une grande aide dans votre projet locatif. En vous engageant à louer votre logement pendant une période de 6, de 9 ou de 12 ans, vous pourrez bénéficier de réductions d'impôt intéressantes pouvant aller jusqu’à 63 000 €. D’ailleurs, en choisissant d’investir en Pinel, vous aurez plus de chances d’obtenir un prêt auprès de la banque, même sans apport personnel. En effet, les revenus locatifs que vous percevrez tous les mois constituent une bonne garantie pour le remboursement de votre crédit. Pour profiter des réductions d’impôt du Pinel, il vous faudra respecter quelques conditions :

- Le logement doit être neuf et se situer dans une des zones Pinel (A, A bis ou B1) ou dans une zone prioritaire de la ville ;

- Le logement doit répondre aux normes énergétiques en vigueur : La RE (réglementation environnementale) et le label BBC (bâtiment basse consommation) ;

- Le bien immobilier doit être loué nu (non meublé) pendant une durée d’engagement de 6, de 9 ou de 12 ans, en tant que résidence principale du locataire ;

- Vous devrez respecter les plafonds de loyer prévus dans la zone où se situe le logement à louer ;

- Les locataires devront respecter les plafonds de ressources du Pinel. Ils changent en fonction de la composition du foyer du locataire et de la localisation du bien immobilier ;

- Le propriétaire ne peut pas procéder à l’achat de plus de deux logements par an, toujours dans la limite de 300 000 € ou de 5 500 €/m2.

Les autres dispositifs disponibles pour l’investissement locatif

Comment se constituer un patrimoine immobilier © Andrey_Popov – Shutterstock

En dehors du dispositif Pinel, vous pouvez aussi vous tourner vers les autres dispositifs de défiscalisation dans le cadre d’un investissement locatif. Ils permettent de se constituer un patrimoine immobilier, tout en vous permettant de compléter vos revenus et de profiter d’un bon pourcentage de défiscalisation. Parmi les plus importants, nous citerons : la loi Denormandie, la loi Scellier, la loi Monuments historiques, le statut LMNP (Loueur Meublé Non Professionnel), la loi Girardin ou encore le mécanisme de déficit foncier.

Retour

Retour